当不動産関連税制優遇制度ガイドは、直近の2015年12月18日改正増税回避法を反映した上で作成しています。

また、アメリカにお住いの方向けの税制優遇制度ガイドとなっております。

マイホームを購入し、オーナーであることの喜びに浸り、何物にも代えがたい楽しい思い出を積み重ねていくことを想像してみてください。マイホーム購入というアメリカンドリームにはその他にも目に見える形のメリットがあります。自己資本の増加やエクイティ構築、賃貸所得、物件価格の上昇、税制優遇などで積み上げられていく財産です。

ここでは不動産所有に関連する税制優遇制度についてご紹介します。

不動産関連税制優遇制度は地域の市場環境に関わらずアメリカ国内のどこでも適応されます(ハワイ州では特別な追加優遇制度がいくつかあります)。ここでは典型的なホノルルの物件を例にあげてご紹介しますが、お住まいの地域の住宅価格と比べて高い場合や安い場合もあるかもしれませんので、その際にはご自身の状況やお住まいの地域の不動産市場に合わせてお考え下さい。

税金は理解するにも計算するにも難しいものです。税法は頻繁に変わり、時に追加制限が加えられたりします。したがって、現行の税法のもとでいかに利益をあげられるのかは常に資格を持った税金の専門家に相談するようにしましょう。

本稿では、税制に関心を持ってもらいここで学ぶ新たな知識を活用して賢い不動産投資の決定が下せる一助となることを目的としています。

税制優遇制度には下記の4つがあります。

a.) 課税対象額控除とは課税対象所得から控除できる経費のことで課税対象所得を減額します。課税対象額控除の控除額は納税者の税率により異なります。

b.) 税額控除とは支払うべき税額に対して直接適応される控除のことです。課税対象額控除よりさらに有益で納税額を直接減額してくれます。税額控除額は納税者の税率と連動しません。

c.) 課税免除とは納税額を減額又は免除する制度です。つまり、免除された税は払わなくて良いということです。

d.) 課税猶予とは納税を延期できる制度です。

実際に資産をどのように活用するかによって受けられる税制優遇制度の種類や税額が大きく変わってきます。それぞれの違いを理解するために、1.) オーナー居住目的、2.) 不動産投資目的、のいずれの場合でも両方に目を通されることをお勧めします。制度によっては極めてきわどい境界線が存在することもあります。また、時には、居住目的の物件が投資物件になることもありますし、その逆もあります。資産活用における小さな変化が納税額や財政に大きな影響を与えることがあります。それではPart 1を見ていきましょう。

Part 1: オーナー居住目的のための税制優遇制度

ここで紹介する税制優遇制度は、所有者が当該物件を住居として利用する場合に適用されます。対象となる物件は、主たる住居とする(ほぼ常時住んでいる)自宅、セカンドハウス、個人で利用するバケーションホームで最長14日間以上レンタルしていないものです。

オーナー居住目的の場合、以下にあげる3つの経費が米国連邦税より申請書Schedule ‘A’で控除されます。

1.) 住宅ローン利息控除:課税年度内に返済した住宅ローンの利息が最高100万ドルの住宅ローンを上限に控除されます。さらに、課税年度内に返済したホーム・エクイティ・ライン・オブ・クレジットの利息も10万ドルの住宅ローンを上限に控除されます。合計110万ドルまでの住宅ローンに対する利息控除はかなり大きな控除額になります。皆が110万ドルの負債があるわけではありませんが、もし仮にあるとするなら(4.25%で30年固定金利の場合)約46,391ドルの控除となり、1年目はこれと同額が課税対象所得から減額されます。

また、課税年度内に支払ったローン返済延滞金(もしあれば)や繰り上げ返済違約金も控除されます。

2.) 固定資産税控除:課税年度内に支払った固定資産税が控除されます。

3.) 住宅ローンポイント控除(モーゲージポイント控除):住宅ローン融資の際にかかる初期経費をモーゲージポイントと呼び、主たる住居として購入した住宅に対し課税年度内に支払ったモーゲージポイントが控除されます。

ただし、主たる住居ではなくセカンドハウスとして購入した物件のモーゲージポイントは、支払った年には控除対象にはなりません。ローン返済の全期間に分散して控除を受けられます。(主たる住居、セカンドハウスに関わらず)ローン借り換えに際して支払ったモーゲージポイントもローン返済全期間に分散して控除を受けることができます。

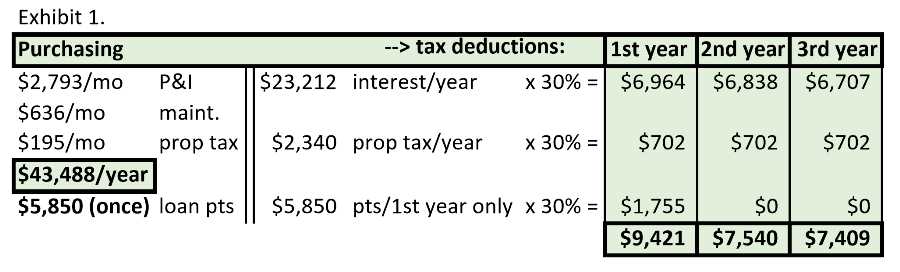

オーナー居住目的のホノルルコンドミニアム、2ベッドルーム、2バスの条件で税額を試算してみましょう:

2ベッドルームで販売されている典型的なホノルルのコンドミニアムを65万ドルとします。80/10/10(エイト・テン・テン)オーナー居住目的ローンでは10%、つまり65,000ドルの頭金が必要です。残りの58万5000ドルを4%の利子でローン組むと、(元利合計で)月2,793ドルとなります。また、メンテナンス料月636ドル(控除対象外)、固定資産税月195ドル(控除対象)の支払いも必要となる場合があります。住宅ローンの融資を受けるためは、売買手続き完了時に1モーゲージポイント(ローン総額の1%=5,850ドル)を支払うことになります。(控除対象)

支払合計金額は、月3,624ドル(元金、利息、管理費、固定資産税)となり、控除前の金額で年43,488ドルとなります。5,850ドルの融資手数料があることも覚えておきましょう。

我々の多くは連邦税と州税を合計すると30%以上を納めていますので(Part 2のExhibit 2をご覧ください。)ここでは分かりやすくするために税率区分を30%として、前述の3つの控除対象経費の節税額を試算します。

算出方法:(控除対象経費)×30%=実際の節税額

Exhibit 1 この例では1年目(12か月間)で9,421ドル、2年目には7,540ドルの節税ができることがわかります。本稿の狙いはつい見落としがちな節税ポイントを明確にすることです。本サイト別ページに掲載している不動産による財産構築では、オアフ島不動産の価格上昇率を年4.5%として別の角度から長期的財務管理について賃貸する場合と比較しながら解説しています。

ほとんどのホームオーナーは前述の3つの控除対象経費について多少ご存知でしょう。しかし控除項目はまだあります。

4.) 抵当保険-課税対象額控除:民間保険会社、連邦住宅局(FHA)、退役軍人局(VA)、農務省(USDA)が運営する抵当保険の保険料は、2006年改正の法令Tax Relief and Health Care Actにより2007年以降は控除の対象となりました。控除額は所得により制限があり、所得額100,000ドル以上より制限がかかります。この改正法は2016年12月31日まで延長されています。

5.) 自宅固定資産税免除:この税制措置はハワイのみ適応です。ホノルル市郡の固定資産税は全米最安の税率で資産評価額1,000ドルあたり年3.50ドルです。自宅固定資産税免除は固定所産税を減額してくれます。減免額は固定資産税評価額から控除され、納税者は減免後の固定資産税を支払います。ハワイを主たる居住地とする人のみ下記の減免を申請することが出来ます。

- 標準免除:80,000ドル

- 65歳以上のホームオーナー:120,000ドル

- ハンセン病患者、視覚障害者、聴覚障害者、重症身体障害者:上記の減免に加えて25,000ドル

- 障害退役軍人:年300ドルを超えるすべての固定資産税全額

注:この税制優遇はホノルル郡市固有の制度です。お住まいの州または群の固定資産税率や控除制度に関しては税務の専門家にお尋ねください。

2015年12月更新: 短期就労、長期休暇、自然災害による自宅の損傷などの理由で主たる居住地から離れハワイに一時的に滞在している場合は、最長2年までであれば自宅固定資産税免除が適用になる場合あります。

6.) モーゲージ・クレジット・サーティフィケイト(MCC)-税額控除:このプログラムは初めて自宅を購入する人が対象で年間に返済したローン利息の15%が税金から控除されるものです。連邦税から直接控除され、残りの85%は住宅ローン利息控除として申請することができます。MCCは通常型住宅ローン及び退役軍人局、連邦住宅局、農務省が運営する住宅ローンに適応されます。

7.) 初めて住宅を購入する場合-年金早期受給違約金免除:初めて住宅を購入する人にとって最大の難関は頭金の準備です。国税局では、初めて購入する住宅に対し年金口座から10,000ドル、夫婦であれば20,000ドルの引き出しを認め、早期受給違約金が発生しない措置を行っています。各年金制度のうちIRA及びSEP IRAからの引き出しは課税対象、開設より5年以上経過したROTH IRAからの引き出しは非課税です。その他にも制約があります。

401kからの引き出しは課税対象で違約金免除措置もありません。401kから最大50,000ドルを超えない範囲で口座残高の半分までを限度に借り入れをおこすことができますが、この場合借り入れに対し利息が発生します。

注:年金口座からか引き出しまたは借り入れをする前に、資格を持った年金の専門家に相談しメリットとデメリットをしっかり把握しましょう。

8.) 米国内国歳入法25条D再生可能エネルギー-税額控除:自宅に設置した再生可能エネルギー設備投資の30%を税額控除として申請することができます。対象となる設備は、太陽光パネル、太陽光温水器、地熱ヒートポンプ、風力タービン、燃料電池機器(一部制限有)です。税額控除の合計金額に上限はありません。2015年の税額控除で納税額を超えてしまった未使用控除がある場合は、2016年の繰り越し申請することができます。

30%もの初期費用が税額控除されるのは大きなメリットで、光熱費削減により投資利益率にも反映されます。控除措置は2021年12月31日まで延長されていますが、控除率が2020年には26%に、2021年には22%に引き下げられます。

9.) 米国内国歳入法25条C高エネルギー効率住宅-税額控除:自宅に設置した高エネルギー効率設備に対する投資の10%を税額控除に申請することができます。対象となる設備は、電気ヒートポンプ、セントラルエアコン、指定天然ガス設備、プロパンまたはオイル給湯器、断熱屋根、断熱窓、明かり窓または明かり扉などがあります。生涯の累計控除額500ドルの制限があります。本控除措置は2016年12月31日まで延長されています。

10.) 浄化槽-税額控除:ハワイ州の政令Act 120により、浄化槽または下水処理設備に接続する指定の汚水槽を交換する場合、10,000ドルを上限にその費用を税額控除申請することができます。

この新しい税額控除措置は2016年1月1日から施行され、2020年12月31日まで有効です。各年度に500万ドルの上限予算があります。当該年度に申請できなかった場合でも2020年までなら翌年以降に申請することができます。

11.) リフォーム-課税対象額控除:上記9.)の内国歳入法25条Cに概説される場合を除き、住宅のリフォームにかかるいかなる費用も控除対象外です。(だたし、リフォームに当てた借り入れの住宅ローン利息、ホーム・エクイティ・ライン・オブ・クレジットなどは対象です。上記1.)参照)しかし、住宅売却の際にリフォームにかかった経費を住宅購入価格に上乗せすることで、キャピタルゲインにかかる税金を削減することができる場合があります。リフォームにかかった経費をしっかり記録しておきましょう。

12.) ショートセールによる住宅ローン債務-課税免除:不幸にも困窮してしまった住宅所有者がショートセール(借入額を下回る価格)で住宅を売却する場合、売却益の税金は免除されます。ローン残高が住宅価値より上回ってしまったホームオーナーに対するこの減税措置は2007年に発効されて2016年12月31日まで延長されています。

まだまだあります。

13.) 内国歳入法121条キャピタルゲイン税減税-課税免除:1997年クリントン大統領の下で可決された納税者救済法により、個人住宅所有者は主たる住居とする住宅の売却にあたり発生する上限25万ドル、夫婦では50万ドルまでのキャピタルゲインに対し課される税金が免除されます。控除額の上限を超えるキャピタルゲインは所得水準に応じた税率で課税の対象となります。(下記Exhibit 2参照)

この減税措置を受けるためには、売却以前の5年間のうちの2年間は当該住宅を主たる住居としていることが条件となります。住宅所有者にとっては大きなメリットで最も寛大な減税措置のひとつと言えるでしょう。

例:5年前にあなたとあなたの配偶者が70万ドルで主たる住居として住宅を購入し、その後ご自身で修繕したり、高機能設備を整備したり、資産価値を上げる努力をしたりして、現在では120万ドルの価値になったとしましょう。キャピタルゲインにかかる税金を支払わずに、120万ドルでこの住宅を売却することができるかもしれません。つまり、非課税の50万ドルというとてつもない金額を手にし、他に投資したり、旅行資金などに活用することができるかもしれないのです!

A.) この免税措置は24か月に一度しか受けられませんが、5年間のうち2年間主たる住居としていれば、何度でも受けられる措置です。実際にクライアントの中には2年毎に住宅の購入、改修、売却を繰り返し、毎回資産を増やしている方もいらっしゃいます。

B.) 5年間のうちの2年間は最後の2年間でなくても構いません。また、継続した2年間でなくても良いのです。つまり、主たる住居として住んだ後で最長3年貸し出したとしても、5年間のうちの2年間という原則を満たしていれば限度額の25万ドルまたは50万ドルまでのキャピタルゲインに対する控除を申請することができます(減価償却再課税対象、後述参照)。(内国歳入法121条(b)(4)(C)(ii)(I))

C.) 同居の未婚のカップルが5年間のうち2年間主たる住居として居住し売却前に婚姻した場合でも、売却時点で婚姻関係にあれば50万ドルの控除申請が可能です。夫婦のうちのいずれか片方の名義で資産を所有していても、夫婦両方が主たる住居として居住していれば50万ドルの控除対象となります。

D.) 健康上の理由や転勤・転職など予期せぬ状況により住宅を売却せざるを得ない場合は、5年間のうちの居住期間が2年に満たなくてもその割合に応じて一部控除を申請することができます。(内国歳入法121条(c)(2)(B))

例: 予期せぬ事態により主たる住居として(本来24か月必要なところ)20か月しか居住していない住宅を売却することになった場合、納税申告者1名に対しキャピタルゲインにかかる税金208,333ドルのまでが控除されます。(24分の20)×(控除限度額250ドル)=(控除額208,333ドル)

E.) 米軍の関係者で遠隔地に派遣されている場合は、2年間の居住条件を満たしていなくても満額控除の対象となります。

F.) 配偶者が死亡した場合、生前に夫婦ともに主たる住居として居住し配偶者の死亡後2年以内に住宅を売却するのであれば、キャピタルゲイン税の控除限度額50万ドルを控除申請することができます。配偶者の死亡後2年以上経過している場合は、25万ドルの控除申請となります。

- 賃貸物件だった住宅をオーナーの主たる住居に移行し5年間所有のうち2年間がオーナー居住した場合:以前は、裕福な不動産投資家が賃貸していた物件を自身の住居にとして使用した後に売却してキャピタルゲイン税の控除を受ける税金の抜け道となっていました。ところが、2009年1月1日から施行された2008年住宅経済回復法(2008 Housing & Economic Recovery Act)によりその抜け道は閉ざされ税制優遇が大幅に削減されました。現在は下記の制限が設けられています。

a.) 内国歳入法121条(d)(6):1997年5月6日以降減価償却により発生したゲインに対する控除申請はできません。(減価償却再課税は納税者の一般所得と同税率で最高25%を限度に課税されます。下記22.)参照)(内国歳入法1031条エクスチェンジ)

b.) 内国歳入法121(b)(4):2009年1月1日より、実際に主たる住居として住宅を使用した期間のみがキャピタルゲイン税の控除申請の対象となりました。2009年1月1日以降で主たる住居として利用していない期間は「控除対象外利用」とみなされます。(だたし、最後に主たる住居として利用してから最長3年までを除く。上記C)参照)2009年1月1日以降は住宅を所有していた期間のうち主たる住居として住宅を利用していた期間の比率に沿ってキャピタルゲイン税を控除申請することができ、2009年以前に関しては仮に賃貸していたとしても住宅を所有していた期間すべてを申請することができます。2009年以前の賃貸は「控除対象外利用」に該当しません。(減価償却再課税は適応されます。)

例: 2001年1月に夫婦で30万ドルの住宅を購入し2016年1月初旬に70万ドルで売却して、15年間で(減価償却以外で)合計40万ドルの利益があったとしましょう。(わかりやすくするため、契約手数料は計算に含まれていません。)2001年から2005年(5年間)と2014年から2015年(2年間)は主たる住居として利用し、2006年から2013年(8年間)は賃貸していました。この場合、キャピタルゲイン税の控除申請対象となるのは、15年の物件所有期間のうち2001年から2008年(法律が改正されるまでの8年間)と2014年から2015年(2年間)の合わせて10年間となります。つまり40万ドルのキャピタルゲインに対し、15年中10年分の控除申請が出来るため、その比率で計算すると266,667ドルが控除対象となります。残りのキャピタルゲイン133,333ドルは長期キャピタルゲイン税率で課税対象となります。(Exhibit 2参照)注:減価償却再課税が適応されます。(22.)参照)

- 1031エクスチェンジの後に賃貸物件からオーナーの主たる住居住宅に移行した場合:

裕福な不動産投資家が1031エクスチェンジを利用し内国歳入法121条を乱用することを防ぐために、2004年に成立した米国雇用創出法(American Jobs Creation Act)ではさらなる制限措置を定めています。

c.) 内国歳入法121条(d):賃貸物件を主たる住居に移行する以前に1031エクスチェンジによる買い替えを行っていた場合、買い替えから5年を経過後に(上述の限度額範囲内で)キャピタルゲイン税の免除申請をすることができます。

$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$$

上記のように、個人住宅所有者は税制上大いに恵まれた境遇にあると言えるでしょう。しかし、不動産投資家にとってはさらにありがたい税制優遇制度が用意されています。多くの不動産投資家は下記にあげる重要な要素を考慮し資産を購入しています。

1.) キャッシュフロー、2.) 物価上昇、3.) 税制優遇制度、そして住宅ローンの定期的な元利返済があれば4.) エクイティ構築 の4つです。

この4つの要素の累積効果が時間の流れとともに大きな財産を創出します。本稿では米国不動産業界が多くの投資を引き寄せる理由について解説します。ここでは不動産投資目的の税制優遇制度に焦点をあてて説明します。すべての控除や減税は、免税や基礎控除の前の総収入に対するものです。

Part 2: 不動産投資目的ための税制優遇制度

これから紹介する税制優遇制度はあなたの資産を投資物件として活用する際の制度です。対象となる資産は個人向け住宅以外の収入が発生する賃貸物件などです。米国国税局は不動産賃貸活動を事業とみなしており賃貸所得は申告する義務がありますが、物件が14泊以上所有者によって使用されていなければ多大な税制優遇制度を受けることができます。所有者が住宅を利用する日数が14泊または総賃貸日数の10%いずれか長い方を超える場合は私邸とみなされレンタルロス(不動産賃貸損)は控除されません。ただし、固定資産税や住宅ローン利息などの賃貸経費は賃貸所得を上限に控除されます。その他にもいくつかの制限があります。注:家族や知人への賃貸はこれらの優遇制度の恩恵を脅かす恐れがあるので注意しましょう。

下記にあげた6つの税制優遇制度はすでにPart 1で解説しましたが、これらは不動産投資家にも同様に適応されます。

- 住宅ローン利息控除

- 固定資産税控除

- 住宅ローンポイント控除(モーゲージポイント控除)(オーナー居住目的の場合と同様)モーゲージポイントを支払った年度ではなく、ローン返済の全期間に分散して控除を受けられます。

- 再生可能エネルギー-税額控除

- 高エネルギー効率住宅-税額控除

- 浄化槽-税額控除

上記に加え、さらに不動産投資家が受けられる税制優遇制度は下記のとおりです。

1.) 不動産の減価償却-課税対象額控除:大きな減税をもたらしてくれる制度です。不動産の賃貸が可能となった日から適応になる制度で、アメリカでは、居住用不動産であれば27年半、商業用不動産であれば39年にわたり不動産を減価償却することができます。この場合の不動産とは住宅、デュプレックス、コンドミニアム、アパート、ガレージ、トレーラーハウス、倉庫などの建物や構造物を指し、プール、駐車場、テニスコート、クラブハウス、境界壁なども含まれ、基本的には土地以外の不動産を指します。

例:65万ドルで賃貸用コンドミニアムを購入したとしましょう。建物の価値が61万ドル、土地の価値が4万ドルとします。この場合、27年半にわたり毎年22,182ドル(61万ドル÷27年半=22,182ドル)が減価償却として連邦税から控除されます。実際には27年半でそこまで建物の価値が下落しないにも関わらず、この間に総額61万ドルが控除されることになります。

さらに、この2ベッドルームの賃貸物件から月額2,550ドルの賃貸所得があるとします。年間賃貸所得合計30,600ドルから減価償却費22,182ドルを引くと8,418ドルとなります。さらに住宅ローン利息控除とその他上記に挙げた控除を差し引きすると、この賃貸物件は申告書上評価損となりプラスのキャッシュフローを生む一方で税負担が下がるということになるでしょう。つまり、プラスのキャッシュフローが減価償却控除により相殺され課税対象外となるのです。多額の非課税収入というわけです。

建物の価値を決定するにあたっては、まずはタックスアセスメントレコード(固定資産税算定記録)を用いて建物の価値と資産全体の価値の比率を算出しましょう。固定資産税評価額と実際の公示価格または購入価格は往々にして異なることがあります。正確な比率((建物価格)÷(資産全体の価格)=(比率))が算出できたら、購入価格をもとに減価償却で必要な建物価値を計算しましょう。

不動産投資家として、所有する財産は時間をかけて価値が上昇し且つ税制面で建物価値を減価償却できるということを認識しておきましょう。アメリカでは、27年半にわたり建物価値を税金控除に当てられるだけでなく、資産をしっかりメンテナンスしておけばその後も賃貸収入を生みさらに価値ある資産になる可能性もあります。他のどの財産にもこのような二重の利益を生むものはなくこれは不動産投資の大きなメリットです。

2.) 動産の減価償却-課税対象額控除:投資物件を購入する際、不動産ではなく動産とみなされるものがいくつかあります。1年以上耐久性がある対象とされる動産には、洗濯機、乾燥機、冷蔵庫、コンロ、食洗器、家具、カーペット、芝刈り機などの賃貸業務に使用される機器や製品が含まれます。短期間で減価する動産は通常5年程度ですから、27年半かけて原価償却する資産価値から除外しておく必要があります。

3.) 修繕費-課税対象額控除:資産にかかる通常の修繕、必要な修理及びメンテメンテナンスなど課税年度にかかったこれらのすべての費用は控除されます。控除対象は、水漏れ修理、下水管詰まりの修理、再塗装、壊れた窓の取り換えなどが含まれます。

国税局は、年度内の控除対象とする修繕費と複数年かけて減価償却する改善費を区別しています。したがって、改善ではなく修繕を施すことで控除額を増やしていくようにしましょう。

注:修繕費は即座に税制優遇が受けられますが、必ずしも資産価値を上げることには繋がりません。したがって、修繕費は課税対象額控除となった後も基本的な経費であることに変わりはありません。一方、設備の改善にはa) 資産価値の増加、b) 減税による売却時の原価基準増加、というふたつのメリットがあります。

4.) 設備改善-課税対象額控除:資産に対する修繕ではなく改善とは、資産の改良、改装、復元がそれにあたります。改善には資産へ何らかの追加をした場合やすでにある設備を交換したり復元したり、また資産を全く新しいものや違う用途へ変えることも含まれます。修繕がすぐに控除の対象となるのに対して、改善は複数年かけて減価償却する必要があります。例えば、屋根の修理は課税年度内に控除されますが、屋根を完全に取り換えた場合は改善となり時間をかけて減価償却することになります。減価償却の期間は改善した設備の寿命によって異なります。詳しくはIRS Publication 527をご覧ください。

5.) メンテナンスと管理組合費-課税対象額控除:すべてのコンドミニアムのメンテナンス費及び管理組合費は、支払った年度内に控除されます。

6.) 不動産管理費-課税対象額控除:賃借人の選定、賃貸料の回収、チェックインやチェックアウトの手続きなどに伴い不動産管理者から管理運営費を請求される場合があります。この管理運営費はすべて支払った年度内に控除されます。

7.) 清掃費及びメンテナンス費-課税対象額控除:清掃費、メンテナンス費には、清掃、高圧洗浄、庭の手入れ、プールの手入れ、害虫駆除、などにかかる費用が該当します。これらは支払った年度内に控除されます。

8.) 司法及び専門業務にかかる費用-課税対象額控除:司法及び専門業務にかかる費用には、弁護士費用、立ち退きに関する費用、会計士及び税理士費用、検査費、鑑定費、不動産コンサルタント費、などがあります。ここれらは支払った年度内に控除されます。

9.) 光熱費-課税対象額控除:上下水道、電気、インターネットなどの光熱費は支払った年度内に控除されます。

10.) 保険料-課税対象額控除:損害賠償保険、HO6ポリシー保険、RCUPレンタルコンドミニアムユニットオーナーポリシー保険、火災、水害、ハリケーン、竜巻、地震、その他財産保険の保険料は支払った年度内に控除されます。

11.) 消費税(GET)及び宿泊税(TAT)-課税対象額控除:GETはハワイの州税でオアフ島にある賃貸物件から得た総所得に対し4.5%が課税されます。賃貸期間が180日またはそれ以下の場合はさらに9.25%TATが追加課税されます。オアフ島内で賃貸から得た総所得に対して支払ったGET及びTATは年度内に控除されます。

12.) 借地物件の賃貸-課税対象額控除:借地物件では、土地の所有者に毎月借地料を支払います。投資物件における借地料の支払いは控除の対象となる場合があります。資産を借地物件から完全所有に移行するFee interestの購入は控除対象にはなりません。

13.) 雑費-課税対象額控除:賃貸するための広告掲載費は控除の対象になります。また、賃借人のトラストアカウントにかかる金融機関手数料、その他通常業務にかかる経費、事務所経費等も控除の対象になります。賃貸事業自体が業務というわけです。

Part 1の1.)で紹介したとおり賃貸物件の購入や改善にかかる住宅ローン利息が控除の対象となる他、賃貸業務で購入した物資やサービスのクレジットカード払い利息も控除の対象となります。賃貸物件の利息控除に関する詳し内容はこちらをご覧ください。

14.) 旅費-課税対象額控除:土地所有者であれば、賃貸物件までの旅費、物件修繕の資材調達にかかる旅費が控除の対象となります。a.)実際の車両経費(ガソリン代、保守維持費)の控除、またはb.)定められた標準マイルレートに沿った控除、のいずれかの方法で控除を受けられます。標準マイルレートは毎年変更され2016年度は1マイルあたり54セントで、ガソリン価格の下落により2015年度の57.5セントから引き下げられています。正確な走行距離を把握しておくことが大切です。土地所有者の経費控除に関する詳細はこちらを、またその他の条件に関してはこちらをご覧ください。

15.) 長距離旅費-課税対象額控除:渡航の主な目的が賃貸事業活動である場合、遠方の土地所有者は、航空券代、鉄道代、バス代、レンタカー代、ホテル宿泊費、食事代の50%が控除の対象となります。賃貸事業活動には、賃借人の対応、物件の修繕及び改善、マーケティング活動、弁護士や会計士など不動産専門家との面会が含まれます。旅費は、賃貸事業活動を行うにあたり一般的かつ必要なものでなければなりません。その他にも条件があります。特典:年間14泊までは投資物件をご自身の余暇のために利用することが出来ますが、この旅費を控除対象にするためには滞在期間のうち余暇の日数よりも賃貸事業活動に費やす日数が多くなければなりません。すべての事業活動と経費を細かく記録しておきましょう。長距離旅費に関する詳細はこちらをご覧ください。

16.) 商業目的リース物件にかかる改善費の加速償却-課税対象額控除:要件を満たした非居住用商業目的のリース物件に施した改善費は、1.)で前述した一般の減価償却よりも短い期間となる15年で減価償却することが出来ます。この規定は2015年に可決されたタックスエクステンダーパッケージにより現在も継続されています。

17.) 内国歳入法179条 不動産事業事務機器費-課税対象額控除:土地所有者や不動産投資家は小規模事業者と同様にパソコン、ソフトウエア、コピー機、カメラなどの新品の事務機器にかかる費用を年間上限50万ドルまで控除することができ、複数年かけて減価償却する必要はありません。規模によってはそれほど多くのパソコンやコピー機が必要になることはありませんが、商業ビルやレストラン事業を経営すれば、新品の機器を揃えることになり、この税制処置をありがたく感じるでしょう。控除対象となるには、機器が新品でなければなりません。個人事業主、法人、有限会社にかかわらず一年目にこの控除が受けられます。さらに、事業活動にのみ使用するのであれば営業用自動車も控除出来ます。ただし、自動車リースの場合は所有に当たらないため控除対象外です。また、不動産、中古品、近親者からの購入物品も対象外です。179条に該当する控除額はあなたの課税所得額を超えて申請することが出来ません。その他にも条件があります。

179条の規定は2015年に可決されたタックスエクステンダーパッケージにより現在も継続されています。また改正法案では2016年1月1日以降に設置された新しい暖房換気空調設備の経費を即座に控除できるようになりました。179条の支出上限に50%上乗せできる特別償却は、2018年は40%、2019年は30%と段階的に減少されるものの2019年12月31日まで延長されています。179条の詳細はこちらをご覧ください。

18.) 自宅事務所費-課税対象額控除:土地所有者や不動産投資家は小規模事業と同様に自宅事務所費の控除を申請することができます。自宅全体に対する事務所が占める割合に比例して控除を受けることができます。自宅事務所は定期的かつ事業のために独占的に使用されていなければなりません。自宅事務所費控除には事務所の占有比率に沿って計算される住宅ローン、税金、保険、光熱費、電話、インターネットなどが含まれ、自宅事務所に関連する経費でなければなりません。二重控除は受けられません!例えば、ローン控除と固定資産税控除を主たる住居として受け、さらに自宅事務所として控除を受けることはできません。自宅と事務所の正確な占有率を定めましょう。その他の制限もあります。自宅事務所費控除に曖昧な部分があると国税局会計課の怒りに触れる可能性がありますので、注意深く記録しておきましょう。

19.) 内国歳入法45条L 新築住宅の高エネルギー効率対策費-税額控除:不動産投資だけでなく不動産開発または新築住宅建設を営む場合、エネルギー基準(冷暖房)の50%を上回る高エネルギー効率住宅に対して2,000ドルの税額控除を申請することが出来ます。本条項は2016年12月31日まで延長されています。

20.) 内国歳入法179条D 高エネルギー効率商業施設-課税対象額控除:商業施設または集合住宅を所有する場合、ASHRAE 2007(アメリカ暖房冷凍空調学会)の定める要件を満たした建物に対し1平方フットあたり1.80ドルを上限に控除を受けることが出来ます。その他の制限もあります。この条項は2016年12月31日まで延長されています。

21.) 資産損失-課税対象額控除:投資物件が火災、洪水、盗難等により突然の破壊や損傷にあった場合、保険適応外の損失に対して損失の程度により課税対象額控除を申請することが出来ます。制限があります。

22.) 内国歳入法162条 De Minimis Safe Harborの選択による資本支出費2,500ドル控除-課税対象額控除:2016年1月1日より施行。納税申告の際にDe Minimis Safe Harbor(国税局が定める基準)を選択すると、年度内の不動産賃貸事業に関する有形不動産及び動産の購入、改善、または経済価値の創出に対し、項目ごとに最高2,500ドルまで控除申請をすることが出来ます。IRS Notice 2015-82により管理の便宜上、しきい値が500ドルから2,500ドルに引き上げられました。これは投資家にとって大きなメリットです。例えば12戸の賃貸物件にそれぞれ800ドルの冷蔵庫が必要な場合、購入した冷蔵庫の明細が請求書上項目別に記載され、一項目が2,500ドルを超えていなければ年度内にすべて控除が受けられます。

23.) 内国歳入法1031条 エクスチェンジ-課税猶予:こちらも不動産投資家にとって大きなメリットです。通常であれば投資物件売却によるゲインに対しては大きな痛手となるキャピタルゲイン税に加え減価償却再課税が課税されますが、1031エクスチェンジを活用することで課税が猶予されます。この条項はシュタルケルエクスチェンジという名前でも知られています。

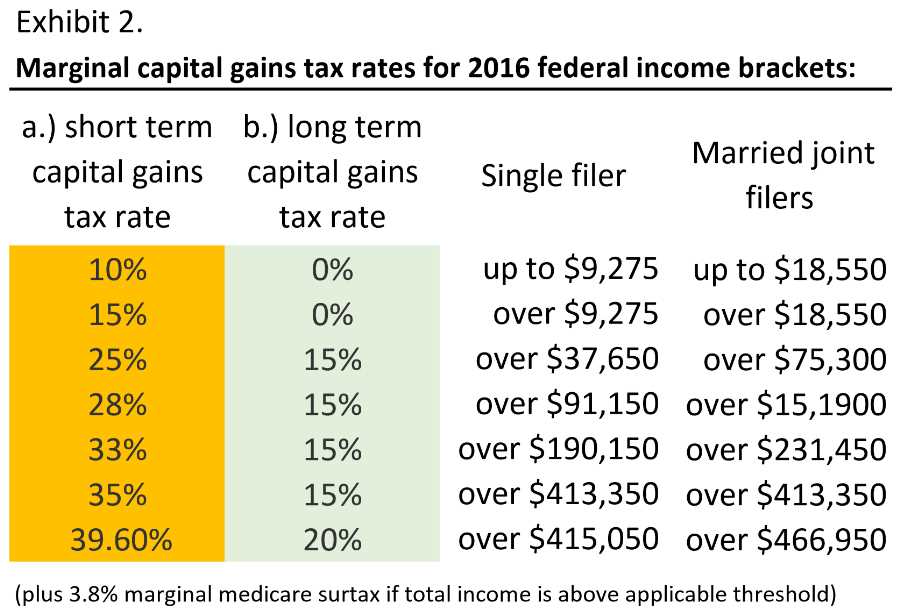

節税を理解するにあたり、物件の所有期間別に現行税率を見ていきましょう。

a.) 購入後一年以内に売却した投資物件のゲインは、短期キャピタルゲイン税の対象となります。これは、一般収入と同じ税率です。

b.) 購入後一年以上経って売却した投資物件のゲインは、長期キャピタルゲイン税の対象となり、税率は短期キャピタルゲイン税に比べて低くなります。

Exhibit 2では、2016年所得額別キャピタルゲイン税課税率をa.)短期税率(一般所得税率と同率)b.)長期税率で示しています。

キャピタルゲイン税のほかに、減価償却再課税が徴収されます。減価償却再課税は納税申告の際に控除される減価償却すべてが対象で、25%を上限に一般収入と同じ税率で課税されます。多くの不動産投資家の場合、25%となりそれ以下になることはありません。

上記Part 2の1.)で示した減価償却の例を思い出してみましょう。27年半で61万ドルの控除を受け、課税もありませんでした。資産売却の際には売却利益を上限に控除された61万ドルのすべてが減価償却再課税の対象となります。つまり、資産所有中に減価償却した合計より売却利益が少ない場合は、売却利益の同額を再課税として支払うことになります。

減価償却再課税は控除を受けそこなった場合でも対象となりダブルパンチです。1031エクスチェンジをうまく利用しなければ多大な利益を失うことになります。

不動産投資家にとって1031エクスチェンジは、キャピタルゲイン税と減価償却再課税を延期することで確固たる不動産ポートフォリオと長期的財産を構築することができるありがたい制度と言えるでしょう。

課税猶予により投資ポートフォリオのリバランス、キャッシュフローの改善、リバレッジの追加、価格上昇のポテンシャル改善、より良い不動産への買い替え、メンテナンス及びマネージメント費用の削減などが可能になります。また、1031エクスチェンジを活用した不動産の買い替えにより、売却資産と購入資産の差額の範囲内で新たな減価償却控除が発生します。(上記1.)参照)売却した資産の減価償却が完全に終わっていた場合、この買い替えにより新たな減価償却というボーナスを手にすることになります。1031エクスチェンジを活用した資産の買い替えは良い投資に乗り換えることができ、a.)売却して現金化する場合、またはb.)投資家が死亡した場合、を除けば課税されずにより大きく質の高いエクイティへと膨らませることが出来ます。万一投資家が死亡した場合は、その時点の資産が相続人に相続され、それまでに繰り越されてきたキャピタルゲイン税及び減価償却再課税は消滅します。

1031エクスチェンジの基本的な規定は次のとおりです。不動産投資家が一件以上の投資物件を売却し「同種の」投資物件を売却した物件と同等またはそれ以上の価値で購入した際には、キャピタルゲイン税及び減価償却再課税の課税が延期されます。「同種の」とは、売却した物件と新たに購入した物件がいずれも投資物件であり(納税申告書schedule Eに要記載)、アメリカ国内の物件である必要があります。投資家の住居となる住宅やセカンドハウス、バケーションホームは対象となりません。

物件の売却・事務手続後、45日以内に一件または複数件の代替物件を提示し、180日以内に手続きを完了しなければなりません。資格を有する第三者仲介人が一時的に売却による収入を管理し、買い替えにかかる必要書類を準備します。売却と購入の順番が逆でも問題はなく、先に買い替え物件を購入しその後にこれまで所有していた物件を売却しても構いません。これをリバース1031エクスチェンジと呼びます。

1031エクスチェンジは、巧妙な制度で課税猶予を受けるために気を付けなければならない制限もあります。買い替えの際に課税猶予を受け損なうと財政的に多大なダメージとなるため、正しい詳細情報を集めるように注意しましょう。

24.) 賃貸所得-自営業者税または社会保障税の免除:自営業者の場合は収入に対して自営業者税率である15.3%が課税され、被雇用者の場合は15.3%の税率を雇用者との間で折半するFICA(社会保障)税が課税され通常W-2フォームに示されます。

賃貸所得は勤労所得とみなされず(ただし、不動産所得が株式会社を経由する場合は除く)、一般的には自営業者税または社会保障税から免除されます。勤労所得では受けられない不動産からの賃貸所得のメリットの一つと言えるでしょう。

25.) 内国歳入法469条 公認不動産専門家-課税対象額無制限控除:多大な控除を生む減価償却を含む上記すべての控除を合算するとかなりの額になり、賃貸所得をも相殺し事実上免税となるでしょう。控除や減価償却は、投資家の一般労働収入を相殺するほどの多大な評価損を生みだします。しかし、評価損は納税義務を軽減してくれるということを覚えておきましょう。この評価損は多ければ多いほど良いのですが、制限があります。夫婦合算申告の総所得が10万ドルまでであれば、年間25,000ドルの評価損が限度です。総所得15万ドル以上になると段階的に評価損限度がなくなります。ただし、減価償却を含む未利用評価損は資産売却の時まで繰り越すことができます!したがって、先送りしていた評価損を利用して税金を相殺することができたり、さらには1031エクスチェンジをせずに済む可能性もあります。

最後にとっておきの情報があります。不動産投資に専念する場合、この評価損限度が撤廃されます。469条では、公認を受けた不動産投資専門家に対する評価損申請25,000ドルの上限撤廃を認めています。公認の条件は次のとおりです。

- 年ベースで他の事業より不動産投資事業により多くの時間を費やしていること。

- 不動産投資事業に積極的に取り組み、年間750時間以上を費やしていること。

夫婦合算申請の場合は、いずれか一人が上記の条件を満たす必要があります。驚くことに不動産仲介業の資格は必要ありません。対象となる事業活動は、不動産の開発、再開発、建設、改修、リフォーム、購入及び売却、賃貸、管理運営です。

不動産事業活動に費やした時間及びその他の事業に費やした時間をしっかり記録しておきましょう。その他にも制限があります。469条の無制限控除は国税局会計課の怒りに触れる可能性がありますので、無制限控除の基準を満たしていることを証明できる必要な資料を用意しておきましょう。

免責事項:弊社は税制の専門家ではありません。税制に関しては信頼のおける資格を有する専門家に必ずご相談ください。