- 借地権物件の価値は徐々にゼロに近づいていきます。

- どんな良い投資であっても、欠陥があり、予測不可能な変動要因を伴う投機的な性質があります。

- 借地権物件の所有は、投資というよりもどちらかというとライフスタイルの選択です。

________________________________

先日、こんな問い合わせがありました。「マカハ地区は法案41の適用除外(短期賃貸を許可)だと聞きました。私たちはハワイアンプリンセスのユニットの購入を考えています。マカハについて何かご存知ですか?」

まず、マカハは適応除外されていません。ただし、ハワイアンプリンセスのうち18ユニットにはNUCがあり(報告書15ページをご覧ください)、短期賃貸が許可されています。-プラス面

しかし、ハワイアンプリンセスのコンドミニアムは借地権物件なので、注意が必要です。-マイナス面

________________________________

最近のハワイ不動産市場の高騰により、単純不動産権物件は希少価値が高く、価格も高くなっています。そこで、よりリーズナブルな借地権物件に注目するバイヤーも多いようです。

見出しにあるように、弊社は借地権物件の購入はお勧めしません。どうしてもという場合は、バイヤーの代理人である当該物件を管理する不動産業者に直接ご紹介することが多いです。

しかし、それでもなお、弊社が購入の代理人となることを希望される場合は、弊社の提案に反して行動したことを明記した免責同意書にサインしていただきます。

つまり、それほどまでに弊社のお客様に間違った行動をとってほしくないからです。弊社は、お客様の成功を何より重視しています。だからこそ、弊社の考えを共有し、地球上で利用できる最高のアドバイスとサービスを提供することを目指しているのです。

借地権物件の購入には、価値の下落という独特のリスクが伴います。借地権物件を所有する場合、あなたが所有しているのは改修部分または構造物だけです。他の誰かが、その下の土地、別名「所有権」を所有しています。あなたは、リース期限が切れるまで、毎月のリース料を不動産所有者に支払います。このリース料は、通常の固定資産税と適用されるホームオーナー組合費及びメンテナンス費を上回るものです。

リース料はリース期間中に値上げされる可能性があり、リース料の「再交渉」とも呼ばれています。

「再交渉」は誤称

リース料の値上げ「再交渉」は、あらかじめ決められた「再交渉日」に行われます。しかし、再交渉という言葉は誤称です。「再交渉」と聞くと、新しいリース料がいくらになるかを交渉することできるかのようですが、実際はそうではありません。

再交渉されるリース料は、賃貸契約書にある所定の計算式と現在の公正な市場価格の商業評価額に基づき算出されます。

現在の公正な市場評価額が高ければ、自動的に再交渉後のリース料も高くなることを覚悟しておきましょう。

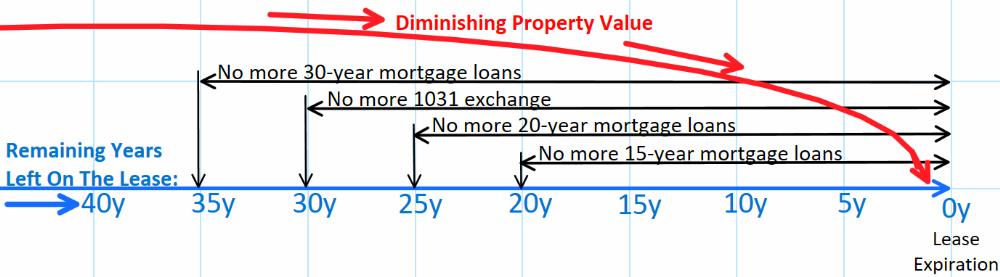

リース料が上がるだけでなく、リース期間の終了が近づくにつれて、物件の資金調達が難しくなることも考慮してください。

融資機関は条件として、残りのリース期間が住宅ローン期間より5年以上長いことを要求しています。

リース期間の残りが35年を切ると、30年の住宅ローンが組めなくなります。

さらに、リース期間の残りが30年を切ると、この物件は1031エクスチェンジの対象ではなくなります。

残りのリース期間が短くなればなるほど、物件の魅力は落ち、資産価値も蒸発します。リース期間満了へと近づくのは、時限爆弾の導火線がどんどん短くなっていくのを見るようなものです。果たしてリスクを背負って物件を買ってくれる大馬鹿者を見つけることが出来るでしょうか?船が沈みゆく中で、沈没前にポーカーチップを現金化することができるでしょうか?

最終的には、リース期間満了時に起こりうる3つの結果を想定しておく必要があります。

________________________________

リース期限 ー 3つの可能性

- 地権を購入できるようになるー最も好ましい結果です。あなたは、その土地の持分(不動産権)を購入し、その土地を単純不動産物件にすることができます。しかし、不動産権の価格は土地所有者によって設定され、「提示価格で買うか買わないか」の二択です。あなたは、完全に土地所有者の言いなりで交渉の余地はありません。

- リース期間の延長ー一般的に好ましくない結果です。新たなリース契約が提示され、こちらも「提示価格で延長するかしないか」の選択肢しかありません。

- 土地所有者が不動産を引き取るー土地所有者からこれまでの支払いに対する感謝の手紙が届き、おしまいです。あなたは荷物をまとめて、すべてをあきら退居しなければなりません。これは不動産の復帰権と呼ばれ、借地権物件の真のリスクなのです。

________________________________

「ライフスタイル/個人的な楽しみ」と「投資」の比較

ライフスタイルや個人的な楽しみのために借地権物件を購入することは、特定の状況下では問題ないかもしれません。しかし、借地権の期限が切れると、すべての良いことが終わることを覚悟しておいてください。

ライフスタイルのために借地権物件を購入する場合、将来の資産価値について何の心配もないはずです。年齢的に成熟しており、自分が天命を全うしたときに相続人や心を寄せる慈善団体に経済的な遺産を残すことにこだわらないのであれば、それでいいのかもしれません。楽しみながら生活してください。

これに対して、投資として借地権物件を購入する場合は注意が必要です。多くの投資家が、次のように主張して借地権購入を正当化しようとしていることに困惑しています。

- 安いから。手が届く価格だから。全額現金で払えるから。 融資を受ける必要がないから。

- CAPレート(実質利回り)がはるかに良いから。より速く経済的な成功が得られるから。

- 不動産権はいずれ有利な価格で購入できるようになるかもしれないから。

- リース期間が満了する前にいつでも売却できるから。

- このコンドミニアムのほとんどのオーナーはすでに不動産権を購入していて、所有者は建物を取り壊すことはできないだろうから。

- アパートオーナー組合(AOAO)がコンドミニアムビルの下にある3区画のうち2区画を購入し、コンドミニアムの三分の二を単純不動産にしたから。(例:ディスカバリーベイ)

これらの主張には、いくつかの欠陥があります。

確かに、CAPレート、つまり購入価格に対するキャッシュフローは良いことが多いでしょう。また、短期的には、経済的に有利に見えるかもしれません。

ただし、借地権物件への投資ではその価値が0ドルに近づいていくという計算を怠ってはいけません。

どの投資物件を購入するかを決める際には、キャッシュフローが最も重要です。減価償却は、あくまで推測であり、保証されていないため、二の次となります。借地権物件「投資」は減価し、ゼロに 向かって引き寄せられるので、リース期限が切れるまでの残り年数で割った借地権物件投資の価値をキャッシュフローから差し引く必要があります。

上記のハワイアンプリンセスの例で、リース期限が2036年の場合を見てみましょう。そうすると、リースの残りは14年だけです。借地権物件のユニットに28万ドルを支払うと仮定しましょう。28万ドル÷14年=2万ドル/年、2万ドル÷12ヶ月=1666ドル/月となります。必ずしも直線的に減価するわけではありませんが、毎月$1,666ずつ借地権持分が侵食されていると考えることができます。

これが果たして良い投資といえるでしょうか、それとも無謀な試みなのでしょうか?レンガを足にくくりつけて湖を泳いで渡るようなものでしょう。これは私が望む投資スタイルではありません。

私は、ギャンブル的な投資や、いち早く経済的に優位に立ちたいと願うよりも、時間が経つにつれて高くなる可能性がある投資を好みます。単純不動産権の物件は、今後12〜14年で2倍、24〜28年で4倍になる可能性があります。そして、それが28年ではなく、30年または35年かかるならば、それはそれで良しとします。リース期間満了時に0ドルになるよりは間違いなく良いのです。

関連記事:不動産による財産構築をご覧ください。

上記に記した主張の最後二つ、5と6に対しては、

5. 地主は建物を取り壊すことはできませんが、借地権コンドミニアムを引き取ることはできます。

6. 物件は単純不動産または借地不動産のいずれかです。三分の二だけ単純不動産というのはなく、やはり借地不動産であることに変わりはありません。確かに、土地所有者はもはやあなたの借地権コンドミニアムを引き取ることはできませんが、最悪のシナリオを回避する程度に過ぎません。残るのは、希望と願望だけです。

________________________________

経済的自由のための6つの柱:

- キャッシュフロー

- 債務管理

- 緊急時の資金調達

- 適切な保護 – ヘッジ/保険

- 資本と富の構築

- 富の保全

もし、あなたが経済的自由を得るために不動産に投資しているのであれば、借地権物件への投資には、重要な6つの柱のうち2つ「資本の構築」と「富の保全」が欠けていることを認識しておきましょう。

________________________________

リターンは持続可能でなければ意味がない

人は、習慣的に成功への近道を探します。病気のリスクや寿命が短くなることを無視して、危険な砂糖を欲しがるようなものです。

AMC、GameStop、Robin Hoodなど、人気のあるミーム株を月に届くほど押し上げたのもこのためです。

弊社は、短期賃貸物件のキャッシュフローの可能性に惚れ込み、ホテルコンドへの慎重な投資を提唱してきました。しかし、ハワイアンプリンセスのコンドミニアムのように借地権である場合は別です。それはミーム株を買うのと同じように、危険で、投機的で、誤算を生みやすいのです。

借地権物件の購入価格が安いからできるだけ高いCAPレートを追求する、というと良く聞こえますが、それは太陽に近づきすぎて燃え尽きたイカロスのようなものなのです。

リース期限が切れる借地権物件で短期賃貸によるキャッシュフローを追い求めるのは短絡的です。リターンが持続不可能であれば意味がありません。長い時間をかけてリターンを複利で得る方がよいのです。そして、時間が経てば経つほど、大きな負担となります。大切なのは市場にいる時間であり、市場のタイミングを計ることではないのです。

ほとんどすべての財産は、リターンではなく、実質的な成功を生み出す持久力と長寿が重要です。それは投資にも健康にも言えることです。糖分を控えて、借地権物件を買いたい気持ちをもう一度考えてみてください。

ウォーレン・バフェットやカール・リチャーズなどが、家を買うことはほとんどの人が行う最高の投資の一つであると述べたのは有名な話です。しかし、その家に住み、家賃を徴収していなければ、リターンが理由ではありません。また、レバレッジのためでもない。むしろ、その理由は…

「人は家を買うと、他のどの資産よりも、何年も何十年も中断することなく住み続ける可能性が高い。住宅は、人々が複利効果を発揮させるために戦うチャンスを与えてくれる資産である。」

カール・リチャーズ~

________________________________

借地権物件を検討してもよいと思われる2つのシナリオ

1. 既知の価格で、適切な時期に、できれば借地権と同時に不動産権が速やかに購入できる場合。総費用とタイミングをしっかりと把握しておけば、物件を単純不動産に変換することができます。

または、

2. 金銭的な制約がなく、購入はあくまで楽しみであって、将来の評価について心配する必要がない場合。