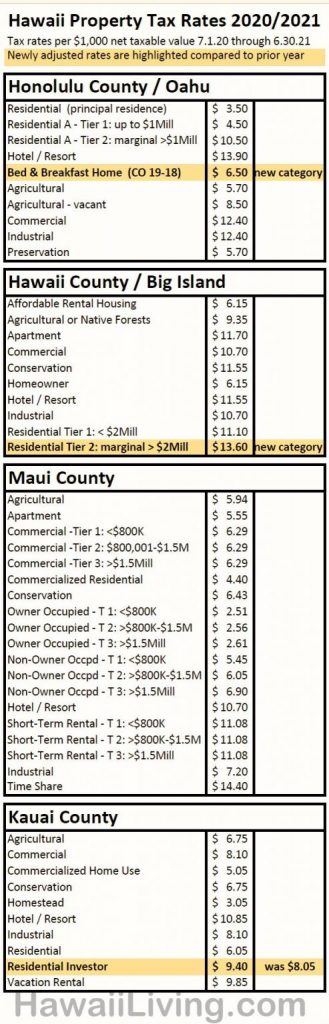

オアフ島の新たな「B&B」区分されている物件の固定資産税率は評価額1,000ドルあたり6.50ドルです。この税率は市条例19-18により新た認定された物件が対象で、以前からのNUC物件(B&B及びTVU)には適応されません。

その他のオアフ島の固定資産税率には変更がありません。

関連記事:「税務関連情報 (固定資産税、賃貸所得税など)」をご覧ください。

ーハワイ郡(ハワイ島)は評価額200万ドル以上の物件に適応される区分「Residential Tier 2」を新設しました。

ーカウアイ郡は「Residential Investor」の固定資産税率を引き上げました。

郡が徴収する固定資産税の税率施行期間は2020年7月1日から2021年6月30日までです。

オアフ島の二段階税率のうちの住居用A:

所有者の主たる住居以外の居住用物件(住宅控除対象外、つまりセカンドホームまたは賃貸用物件)で評価額100万ドル以上の場合、100万ドル以上の評価額に対し評価額1,000ドルあたり10.50ドル(1.05%)が課税されます。

オアフ島の居住用Aの税率は課税評価額100万ドル以上で下記に該当する物件が対象です。

- 住宅控除対象外のコンドミニアムユニット

- 住宅控除対象外の一軒家が一軒または二軒建つR-3.5、R-5、R-7.5、R-10、R-20地区にある居住用区画

- R-3.5、R-5、R-7.5、R-10、R-20地区ある居住用空き区画

ご自身の主たる住居以外で課税評価額100万ドル未満の居住用物件(住宅控除対象外、つまりセカンドホームまたは賃貸用物件)をオアフ島に所有する場合、固定資産税率が3.50ドルとなります。ー「居住用A」の効力が影響するのは課税評価額が100万ドル以上の物件のみです。

二段階税率「居住用A」の計算方法:

ご自身の主たる住居以外で課税評価額100万ドル以上の居住用物件(住宅控除対象外、つまりセカンドホームまたは賃貸用物件)をオアフ島に所有する場合、100万ドル未満の評価額に対し4.50ドル、100万ドル以上の部分に対し評価額1,000ドルあたり10.50ドルの異なる税率が適応されます。

例A:住宅控除対象外、課税評価額200万ドルの居住用物件は15,000ドルの課税となります。(最初の100万ドルに4,500ドル、残りの100万ドルに10,500ドル)

可能な節税対策はある?

所有者が居住しているという条件を満たしていれば2020年9月30日までに住宅控除を申請することができます。ただし、主たる住居として居住している場合に限ります。住宅控除の申請により2021年7月1日からの税率を課税評価額1,000ドルあたり3.50ドル(0.35%)に下げることができます。

オアフ島の税額通知書は2020年7月20日までに物件所有者宛に郵送され、支払い期限は2020年8月20日です。

まとめ - オアフ島住宅控除区分:

- 基本住宅控除:100,000ドル

- 65歳から79歳:140,000ドル(控除申請する課税年度が始まる前の6月30日までに65歳の誕生日をむかえる人が対象です。)

控除申請する課税年度が始まる前の6月30日までに達する年齢によって下記の控除が受けられます。

- 80歳から84歳:160,000ドル

- 85歳から89歳:180,000ドル

- 90歳以上:200,000ドル

80歳以上の所有者に適応される上記の3区分は、

a)5年ごとの申請

b) Section 8-1 0.20(a)に定める「低所得者」に該当すること

という条件があります。

「低所得者」とは米国都市・開発省が毎年更新するその地区の平均所得の80%を超えない所得の世帯を指します。

近年は、少しでも多くの税収を得るためか、市条例CO-19-7やその他の関連条例のなかに自動的に基本控除設定に戻るような条項が含まれるようになってきました。

これは少々卑怯なやり方に思われます。80歳以上の高齢者が5年に一度の特別住宅控除を忘れずに再度申請するのは簡単ではありません。再申請を忘れると自動的に140,000ドルの控除区分に戻されてしまいます。このような定められたルールを熟知し、5年後の再申請をカレンダーなどに記しておきましょう。

2021年7月1日から始まる2021年度の課税評価額通知書は2020年12月15日までに送付されます。この評価額に対する不服申し立てをする場合、受け付けは2020年12月15日から2021年1月15日までの期間に限られていますので注意してください。

関連記事:「ホノルル固定資産税課税評価額不服申し立ての手引」