-ハワイの不動産は率直に言って高額です。アメリカの他の多くの地域と比べて、これまでも、そしてこれからも、高額であり続けるでしょう。その主な理由は以下の4点です。

- 「パラダイス」を求める高い需要

- 島であるが故の建設用地の不足

- 高い輸送費-ホノルルほど遠隔地にあり海に囲まれた主要都市は世界中どこにもありません。

- ディベロッパーに対するインセンティブの不足-ディベロッパーにとって、繁雑な手続きが必要なことや地価と開発費が高く利益率が悪いことが無理なく購入できる住宅価格の提供の足かせとなっています。ディベロッパーの矛先は、より容易で利益率の高いアメリカ本土に向いてしまっています。

私は日々、不動産の高値に驚き、マーケット参入の好機はいつなのかと思案するバイヤーに出会います。多くのバイヤーは「不動産価値の上昇が急激すぎるし、早すぎる。価格はあまりに高すぎる、もう少し安くなるはずだ。」といいます。

このような考え方は、将来もっと良いタイミングが訪れるかもしれないという思いを暗に示しています。マーケット暴落の脅威が神経質なバイヤーの行動力を抑え込んでしまっているのです。約10年前に価格の暴落が起きたじゃないか?また起きるのではじゃないか?もうすぐ起きるのではじゃないか?

アメリカにおける景気拡大は2019年7月までに史上最長となるでしょう。金融危機から10年が経ち景気拡大の「未だ終わりが見えない」とするなら、不動産価格の高騰を維持しマーケットの反発を妨げるその他の要因は何なのでしょうか?

しかし、もしもこれらの仮定が間違っていたら?景気拡大の終わりは近づいているどころか、オアフ島不動産マーケットの上昇は反発するに至っていないということがあり得るでしょうか?バブルを示唆する人がいるならその証拠はあるのでしょうか?または「根拠なき熱狂」なのでしょうか?

長年にわたる不動産価値とアフォーダビリティを明確に示した指標がいくつかあります。ハワイ不動産事情への理解を深めるため、希望的観測に惑わされることなくこのデータに見ていきましょう。

マーケットの景況感が高いからといって、必ずしも近いうちに下落が差し迫っているというわけではありません。オアフ島の供給源には限りがあり、需要は常に高い状態が続いています。

今のところ、アメリカおよび世界経済は安定的な強化の方向に向かっており、インフレの危険性も最小限、差し迫った景気後退の脅威もありません。このような状況から、ハワイ不動産価格は堅調を維持し、今後も引き続き上昇する可能性があります。

健全な不動産マーケットの条件とは?

健全な不動産マーケットとは安定した需要と供給のバランスです。さらに、供給に関しては、地元住民にとって相対的に「アフォーダブル」つまり無理なく購入できる価格でなければなりません。そうでなければ、地元以外のバイヤーだけが購入することになってしまいます。健全なマーケットでは、相当数の地元住民が住宅一軒は所有できる程度の価格であるべきです。しかし残念ながら、実際は不動産を購入できない人も出てくるでしょう。

家を買いたいという意思だけでは家は買えません。実際には住宅ローンの支払能力、つまりお金や収入が必要です。では、家を買うということはどれくらいアフォーダブルなのでしょうか?

「アフォーダビリティ(無理なく購入できるか否か)」

は以下の三点の要因から定義づけられます。

- A) 収入 B) 金利 C) 住宅価格

地元のバイヤーにとってマーケットのアフォーダビリティとは、中間収入に対し今日の中間住宅価格のローン支払い金額が占める割合です。割合が低いほど、マーケットがアフォーダブルということになります。

では、今日のアフォーダビリティを理解するためにそれぞれの要因がこれまでどのような経緯をたどってきたのか見てみましょう。

1.) 実質中間世帯収入

ファーストアメリカンエクスチェンジカンパニーが発表した最近の記事では、アメリカの「レンターハウスバイイングパワー」を分析しています。レンターハウスバイイングパワーとは、すなわち今現在は賃貸住宅を借りていて(レンター)これから初めて住宅を購入するファーストタイムホームバイヤーの住宅購入能力のことです。すでに元々エクイティのある住宅を所有している場合、あなたの購入能力はさらに好ましい状況となり得ます。これは購入前に売却する場合です。

レンターハウスバイイングパワー(RHBP)は、販売中の住宅に対し中間レンターが無理なく購入できる物件のパーセンテージで決まります。パーセンテージが高いほど、マーケットがアフォーダブルということになります。

2000年には、アメリカの中間レンターの収入が40,750ドル、RHBPが163,232ドルで、2000年に販売された住宅の57%でした。

2006年には、急激な価格上昇によりアメリカの中間レンターのRHBPは同年販売住宅のわずか37%にとどまりました。

2012年、賃金の上昇と不動産価格の軟調により、アメリカの中間レンターのRHBPは同年販売住宅の69%でした。この年がアメリカにおけるRHBP絶頂期となります。

2017年、中間レンターのRHBPは同年販売住宅の64%となり2012年に次ぐレベルでした。

実際には、物価上昇とともに賃金が上昇したためアメリカの住宅アフォーダビリティは2015年以来同じレベルを維持しています。

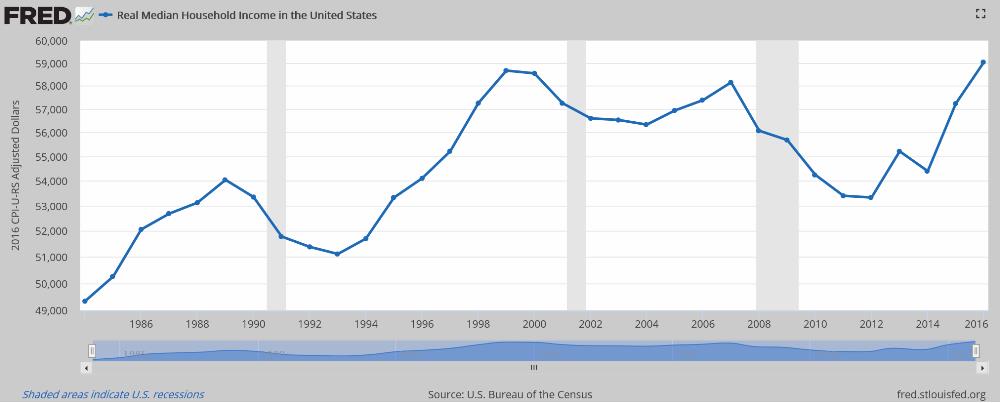

下記は1984年から2016年までのアメリカの実質中間世帯収入を示したグラフです。

全ての人の収入が比例的に増加しているわけではないのが残念ですが、ご自身の職をアップグレードさせるのに今ほどの好機はないでしょう!2018年7月、アメリカの雇用統計では失業率が過去最低の3.9%を記録しました。

わずか数年前は、5%の失業率で(政府が発動した二大義務のひとつ)完全雇用(政府が発動した二大義務のひとつ)とみなされ、インフレが起こると信じられていました。今日、アメリカは記録的に低い失業率と2.5%以下のインフレ率を維持しています。

ホノルルの失業率は過去50年間で最低の2%にまで落ちました。

アメリカ失業率

2.) 中間住宅販売価格

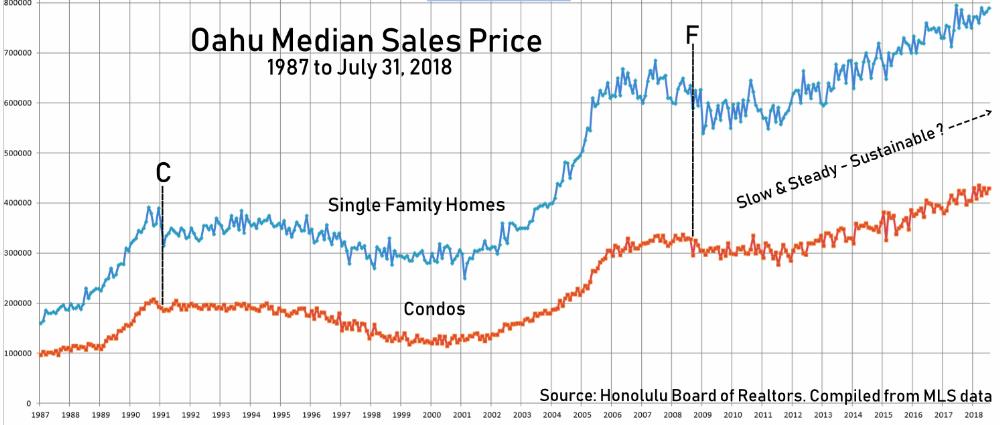

金融危機とその結果起こった大不況によりオアフ島中間販売価格は直近で10%反発しました。わずか10%の下落です。

これを不況または保ち合いという人もいるかもしれません。マーケットは景気の拡大と後退に基づき周期的に変わります。不動産マーケットでは、需要と供給が新たなちょうど良いバランスに落ち着くまで価格がいずれの方向にも過剰に振れることがあります。

長期トレンドは上向きです。青線グラフ、赤線グラフそれぞれの1987年のから2018年を直線で結ぶと、振れ幅を分かりやすく見ることができます。この振れは、価格が長期トレンドを示す直線近くに落ち着くまで続きます。価格が長期トレンドに落ち着くことを「中間値への回帰」と呼びます。

オアフ島の中間販売価格は2009年以降ほとんど変動なく最高4%と持続可能な範囲で安定的に推移しています。1987年以降のオアフ島の価格上昇率長期トレンドは最高4.6%です。現在の安定的な4%の成長率は「中間値」ということになります。

オアフ島中間販売価格

オアフ島販売件数

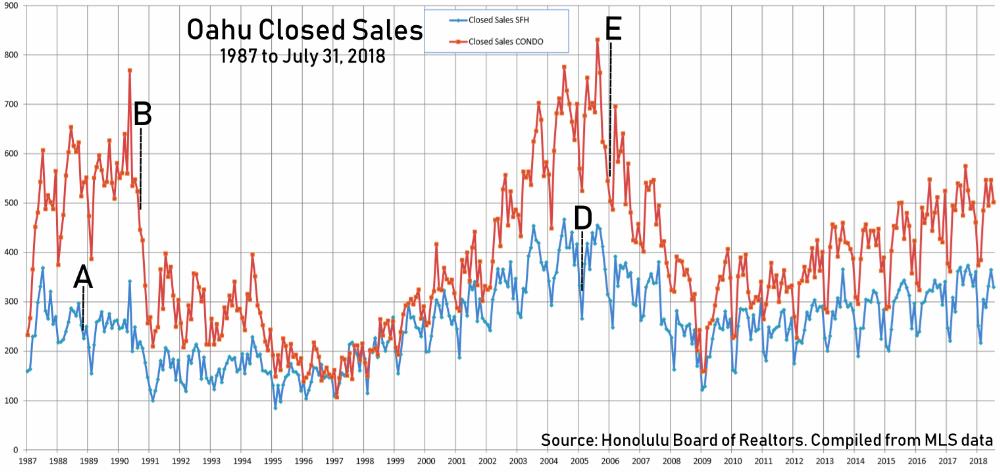

長期にわたるオアフ島販売件数を示したグラフでは季節変動を見ることができます。冬季に比べて夏季に販売件数が伸びています。一般的には、夏季に住宅を売りに出すセラーが多く、その時期に物件を買おうとするバイヤーが多くなるからです。だたし、季節的な販売件数の上下が中間販売価格に影響を及ぼすことはありません。

販売件数の長期トレンドよく見てください。ふたつのグラフを比べると、中間販売価格の変動が起こる前に販売件数の変動が起きていることに気づくでしょう。

過去二度のピーク期には、1988年に一軒家の販売件数がまず減速し(A)、続いて1990年の後半にコンドミニアム(B)、そして1991年に中間販売価格(C)が軟調を見せます。同様の結果が次のサイクルでも繰り返されます。最初に2005年に一軒家の販売件数が減速し(D)、2006年にコンドミニアムの販売件数(E)、2008年に中間販売価格(F)が下落します。これなら全く難しくありません。

値動きの下落を予想する以前に、「販売件数」トレンドの下落ポイントを探しましょう。まず初めに一軒家の販売件数で冬季に下降トレンドの下落ポイント、夏季に下降トレンドの上昇ポイントが見られます。その後にコンドミニアムの販売件数で同様の減速が見られたら、中間販売価格のトレンドに変化が起こる条件がそろったことになります。

2009年以降これまで、販売動向は緩やかで堅調な上昇トレンドを維持しています。現段階では、オアフ島の中間販売価格に差し迫った軟調の兆しはありません。

3.) 30年ローン金利

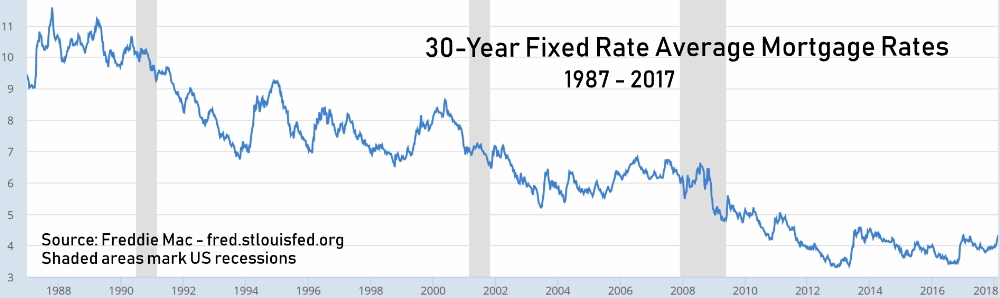

「金利が上がると価格が下がる」という都市伝説があります。この偽情報は30年固定金利が初めて5.5%を下回った2003年の夏以降横行しています。

しかし、30年固定金利住宅ローンの金利変動とオアフ島の中間販売価格に相関関係は見られません。

我々はむしろ金利が上がった時こそ固定金利ではなくより手ごろな変動金利型住宅ローンを選択する傾向を見てきました。つまりバイヤーは購入を先延ばしにはせず、30年固定金利がいずれ良くなることを期待し、将来ローンを組みかえるつもりで当座はリスクがありより金利が安い変動型金利を選んでいるのです。時にはローン金利を安く抑えるために頭金を増やすこともあります。また、セラーやディベロッパーがバイヤーにかかる不動産購入諸経費を肩代わりし、バイヤーが浮いた資金を頭金に上乗せして住宅ローン金利を安く抑えるといった手法も見たことがあります。金利が高くなるとセラーもバイヤーもいろいろと考えるものです。

下記は1987年から2017年までの30年固定金利住宅ローンの平均値を示しています。

30年固定金利住宅ローン平均値

下記は注目すべき金利上昇期の一覧です。

- 1987年3月27日から1987年10月16日 9.03%から11.58%

- 1993年10月22日から1994年11月25日 6.74%から9.25%

- 1996年2月16日から1996年7月12日 6.94%から8.42%

- 1998年10月9日から2000年5月19日 6.49%から8.64%

- 2003年6月20日から2006年7月20日 5.21%から6.80%

- 2012年11月21日から2013年8月22日 3.31%から4.58%

- 2016年7月7日から2016年12月29日 3.41%から4.32%

上記の住宅ローン金利のグラフと中間販売価格のグラフを比較すると、金利が上昇する時期に中間販売価格の下落が見られないことが分かります。

4.) オアフ島のアフォーダビリティの実状

前述のとおり、地元バイヤーにとってのアフォーダビリティとは、中間収入に対し今日の中間住宅価格のローン支払い金額が占める割合です。その割合が低いほど、マーケットがアフォーダブルということになります。

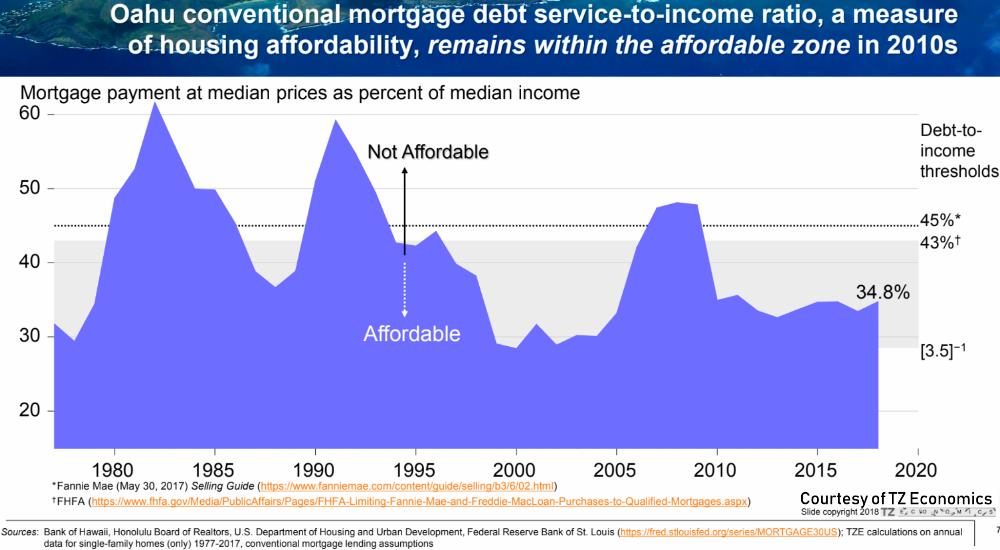

下記はオアフ島の中間世帯収入に対する中間住宅30年ローンの返済の平均的な割合を示したグラフです。

オアフ島住宅のアフォーダビリティ

1976年以降、現在よりも良い条件となったのは1976年から1977年、及び1998年から2004年のわずか二度しかありません。実際、今日のオアフ島のアフォーダビリティは極めて最低値に近く、歴史的にも決して高くありません。

2009年以降、中間世帯収入層のアフォーダビリティは安定しています。しかし、多くの人がマーケットの過剰拡大に気づいているでしょうか?

オアフ島の不動産マーケットが高く感じることは理解できます。これまでも常に高く、ハワイでの不動産購入は決して容易ではありません。そして、それは今後も変わらぬ、受け入れなければならない事実かもしれません。

弊社は、中間世帯の相対的なアフォーダビリティは問題ではないと考えます。むしろ、中間収入層以下の人口区分に対する低価格物件の不足こそが大きな問題です。高額物件が不足しているわけではありません。

低価格物件不足の原因は冒頭に解説したとおりです。残念ながら、慢性的なこの問題は今後もオアフ島の課題としてあり続けるでしょう。

まとめ

根拠のない情報に惑わされず、適切に判断しましょう。希望を持ち待っていてもハワイの不動産は安くなりません。たとえ景気後退を正確に予言する水晶の玉を持っていたとしても、好機を待つことで利益が増すほどの相対的なアフォーダビリティが改善されることはないでしょう。

考えてみてください。ハワイに住むとなると家を借りるか、買うかです。賃貸は突然の引越し融通が利くという利点があります。しかし、ハワイに住むことが決まっていて、3年以上賃貸物件に住んでいるのであれば、窓から大金を捨てているようなものです。

ご自身の住宅を購入すれば、家主の所有する家の支払いをするのではなく、その資金をご自身が所有する家の支払い充てることができます。但し、価格が下がるまで購入を待とうとしたり、マーケットの頃合いを測ろうとしたりするのはばかげています。

それよりも、同じ地区に長く住む準備ができご自身に無理なく購入できるふさわしい物件が見つかった時が不動産の買い時と考えましょう。